债券发行

目前,华西证券债券承销品种涵盖企业债(包含项目收益债)、公司债、可转债、次级债、ABS、债权融资计划等,并于2016年7月取得中国银行间市场交易商协会非金融企业债务融资工具承销团资格,持有债务融资工具全业务牌照,可承销短融、中票、PPN、项目收益票据等品种。

为加快业务转型步伐,公司持续加大债券业务团队建设力度。公司主承销的“2016年泸州市易地扶贫搬迁项目收益债”荣获“2017中国区十大创新投行项目君鼎奖”。

● 特色与优势

华西证券长期致力于通过金融创新推动国内债券市场的发展,在专注企业债券承销业务的同时,为企业提供全方位的金融服务,帮助企业解决在资本运作中所遇到的各类问题。团队现有成员约30人,均拥有国内外名校硕士及以上学历,其中超过半数拥有海外留学、工作经历,绝大部分成员拥有金融、理工双重专业背景,逻辑思维缜密,富有创新力。

● 成功案例

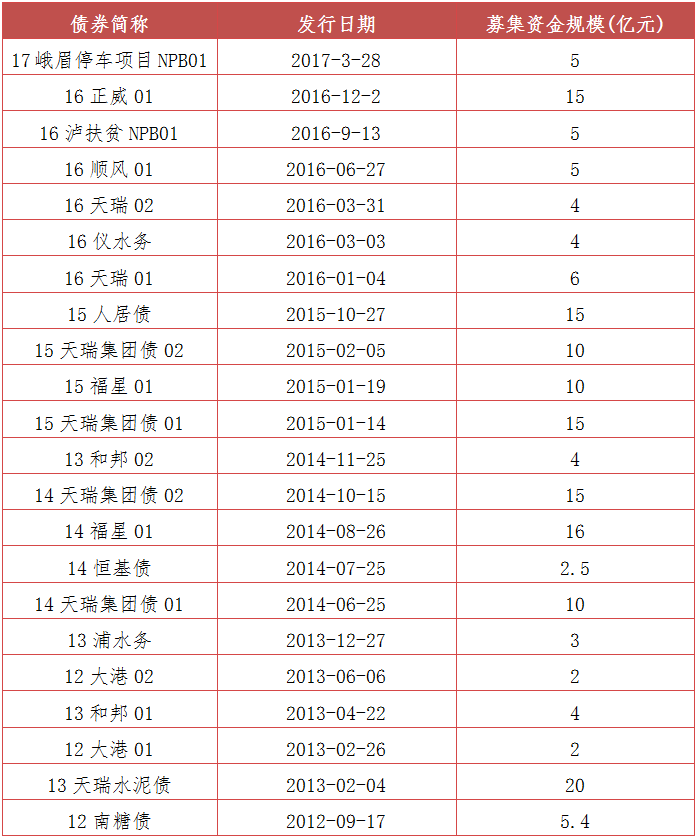

华西证券债券发行团队于2012年下半年组建,经过五年的创新突破,现已成为行业新锐,业绩突出,特色鲜明。团队先后主承销了12大港债、12南糖债、13浦水务、13天瑞水泥债、13和邦01、13和邦02、14天瑞集团01、14恒基债、14福星01、14天瑞集团02、15天瑞集团01、15福星01、15天瑞集团02、15人居债、16天瑞01、16仪水务、16顺风01、16泸扶贫NPB01、16泸扶贫NPB02、16正威01、17峨眉停车项目NPB01、17老窖01、18老窖01、18人居债、18电投06、18电投09、18东坡供水NPB01、18眉山停车场NPB01等多只债券。

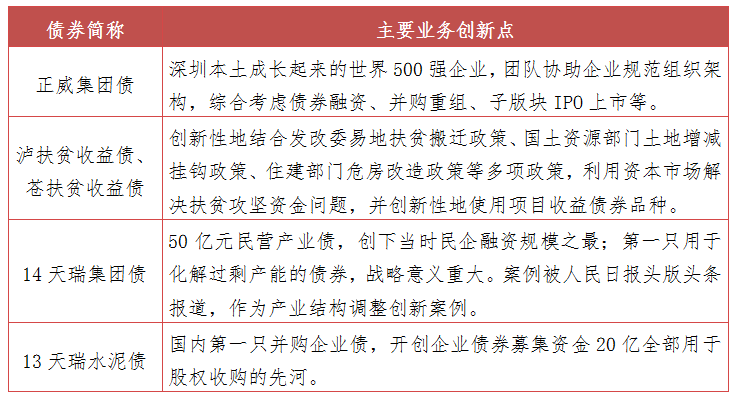

● 创新项目介绍

华西证券债券发行秉承“创新驱动业务发展”的理念,团队先后创下了多个行业第一,通过多个项目的业务创新,引领国内债券市场走向新阶段,得到了监管机构的高度赞誉,取得了良好的社会反响。由华西证券债券发行团队设计的全国首单“易地扶贫搬迁项目项目收益债”,获人民日报专栏报道——《扶贫缺钱?试试发债券!》。

● 紧跟政策促发展

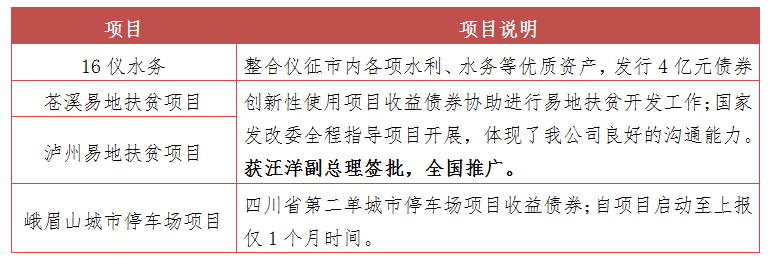

长期以来,受限于“211”指标限制(即副省级以上平台每年可发行2只债券;一般地级市可发行1只,国家级开发区、全国百强县可发行1只),资本市场债券融资并未很好地服务到一般县级城市。自2015年11月30日起,国家发展改革委办公厅发布《关于简化企业债券审报程序加强风险防范和改革监管方式的意见(发改办财金[2015]3127号)》,首次放开一般县级平台公司融资,这为县级投融资平台带来了前所未有的机遇。

华西证券债券发行部紧跟政策方向,积极创新。目前在县级平台公司债券发行方面积累了丰富的经验,并取得不错的成绩,主要案例如下:

华西证券客服及投诉电话:

华西证券客服及投诉电话: 投诉传真:028-86611771

投诉传真:028-86611771 投诉邮箱:hxzqkhts@hx168.com.cn

投诉邮箱:hxzqkhts@hx168.com.cn 证监会服务热线:12386

证监会服务热线:12386